2014. 12. 16. 15:30 學問如逆水行舟/종목 report

※제 개인적인 의견이 반영되어 있습니다. 오류나 놓친 부분에 대한 피드백은 언제나 환영입니다.

[올해 회사 목표]

매출액 1040억

영업이익 76억

OPM 7% 가량으로 오름

EPS 180원

EPS 200원, PER 10으로 단순히 보면 현재 적정주가는 2000원

현재 필룩스 주가: 2,410원

*오늘 6% 급등 했는데 이유를 모르겠음. 최근 외인들이 사던데, 오늘 하루 거래량 다 합쳐서 25억 가량인 아주 작은 종목이라 그런가. 10월 말에 아직 2천원 안갔을 때 관심 생겨서 보기시작했는데 정리가 너무 늦어져서(-_-; 무려 12월... 그 사이에 탐방도 다녀옴) 벌써 20% 가까이 올랐다 ㄷㄷㄷ과연 언제까지 오를까.

한줄요약: 조명의 탈을 쓴 전자제품 부품주. 조명은 미국 코치 쪽 계약이 새로 체결되면 상승 모멘텀이 될 수 있을 것. 매출의 60%인 부품 부문 OPM 개선으로 향후 OPM 좋을 듯. 실적대비 저렴한 주가는 아님. 다만 프리미엄 제품 집중, 기술확보로 인한 원가 절감 등 사업 스타일이 맘에 들었다.

투자매력도: cost절감으로 유지가능한 OPM확보

아리송한 점: 조명 브랜드력이 가지는 위치, 향후 LG 및 삼성전자 전자제품 판매 전망

->만약에 브랜드 경쟁력이 있다면 진짜 괜찮을텐데.

사업부문별 매출액 |

||||||

소재 |

부품 |

조명 |

기타 |

부문간조정 |

합계 |

|

| 수익 | 12,343,507 | 46,607,605 | 33,011,874 | 1,402,435 | -16,285,453 | 77,079,968 |

| 영업이익 | 881,622 | 3,005,755 | 2,517,589 | 60,054 | -650,043 | 5,814,977 |

| 당기순이익 | 765,799 | 2,310,676 | 1,828,030 | 208,715 | -468,567 | 4,644,653 |

| (매출비중) | 16% | 60% | 43% | 2% | ||

| OPM | 7.14% | 6.45% | 7.63% | 4.28% | 7.54% | |

| NPM | 6.20% | 4.96% | 5.54% | 14.88% | 6.03% | |

| *수출 비중 60%, 내수 40% | ||||||

*3Q14 기준(단위 천원)

소재사업

페라이트 코아(ferrite core): 전자파 장애 제거 기능.

전자제품/통신장비/컴퓨터 등에 사용. 코어는 트랜스포머에도 들어감.

부품사업

트랜스포머(transformer), 라인필터 등: 전자산업 기초부품. 전기/전자제품에 내장, 전압 조절 역할.

주로 가전제품에 쓰임. 삼성,LG 향. 향후 전기자동차를 바라보고 있음. 매출 비중은 LG가 65%, 삼성이 35% 정도.

LG내에서 동사 제품 비중이 70%

삼성에서는 크로버하이텍, 삼화전자, 동사가 3:3:3으로 나눔

수작업위주: 인건비가 많이 듬. 10~15년 전에 중국에 공장 이전. 중국 인건비가 많이 올라 자동화 시작

자동화로 인한 원가절감: 11년부터 투자, 2013년부터 가동.

자체기술로 현재 50% 자동화 단계이며 추후 완전 자동화 예정

중국 로컬이랑 경쟁이 가능할정도로 원가가 낮아져서 실제로 중국 전자업체*에 납품시작

*청도 하이얼: 중국 최대의 백색가전 제조업체, 중국 시장 점유율 25.5%

(아직 동사 매출에서의 비중은 적다고 함)

자동화로 인해 OPM이 4%->6~7%로 올라감

자동화는 다품종에 적용해야돼 기술적으로 어려워 중국업체들이 확보 못한 단계

조명사업

LED, 형광등: 매장용 위주

2010년까지는 형광등만 하다가 2011년 부터 LED시작

현재 조명 매출의 70%가 LED, 30%가 형광등.

LED의 60%가 수출, 형광등은 대부분 수출. 국내 마진이 나쁘기 때문에 수출위주라 함.

LED칩 과다생산으로 공급량이 늘어나면서 가격이 인하했고, 원가 절감(조명원가의 40~50%) 효과가 있어왔음.

여타 LED 조명 업체와 차이점은 LED칩 수준에서 만들었음. 서울반도체에서 A급을 사용

(중국산 LED등은 하급 칩이기 때문에 발생열 등으로 쉽게 고장난다고 함)

기타(조명컨트롤 제어)

중국에서 공장 가동. 그래서 현지에서 수입하는 원자재는 $로 계산. 수출 중심이므로 환율 헷지 효과

연구개발비

2.9%

해외법인

:일본, 미국 판매법인(only 조명)

인도네시아 생산/판매법인

중국 생산법인

중국에 판매법인 세울 예정(조명 판매, 15년 하반기)

조명의 경우 미국 법인에서 50->100->150억 수준으로 매년 매출이 증가하고 있다고 함

(올해목표 100억, 현재 반기보고서 기준 50억 이상 달성)

미국 FTA 맺은 뒤에 수출 유리해짐. 중국도 FTA현재 진행되는거 체결되면 더 좋아질 것.

: 마진율 추이를 보면 2012년 이후부터 부품, 조명 OPM이 증가, 이를 따라 전체 OPM이 증가하고 있다.

부품 부문에서는 공장 자동화, 조명 부문에서는 LED 칩 가격 하락 때문이라고 했다

(서울반도체 최근 사보에 따르면 led칩 가격은 2년마다 50%씩 감소세라고 한다)

기술력 확보로 인한 OPM 개선이므로 지속가능성이 있어 보였다.

그리고 2011년 이후 감가상각비 금액이 크지 않다.

=>다만 이렇게 끌어올린 순이익 성장세를 앞으로 어떻게 유지시킬지가 관건일듯. 매출 견인 요소가 필요함.

*환율 하락으로인한 수익률개선 효과가 있을 수 있어서 사보의 환율에의한 변동 폭을 토대로 계산해보았는데 그래도 최소 이번 3Q마진은 7%이다(지금은 7.5%).

참고:

2011년부터의 현금흐름

OCF (+)

ICF(-)

FCF(-):finance

| 매장당 매출 (원) | |

| 5,000,000 | |

| 마진율 | |

| OPM | 7.6% (기존 조명과 동일) |

| NPM | 5.5% |

매장당 OP |

381,316 |

| 매장당 NP | 276,875 |

2010 |

2011 |

2012 |

2013 |

3Q14 |

||

| 매출액 | 717 | 927 | 947 | 973 | 771 | |

| - 소재 | 16% | 113 | 125 | 107 | 112 | 123 |

| - 부품 | 60.5% | 359 | 119 | 535 | 541 | 466 |

| - 조명 | 42.8% | 241 | 315 | 286 | 292 | 330 |

| 영업이익 | 48 | 35 | 53 | 66 | 58 | |

| 순이익 | 34 | 23 | 35 | 44 | 46 |

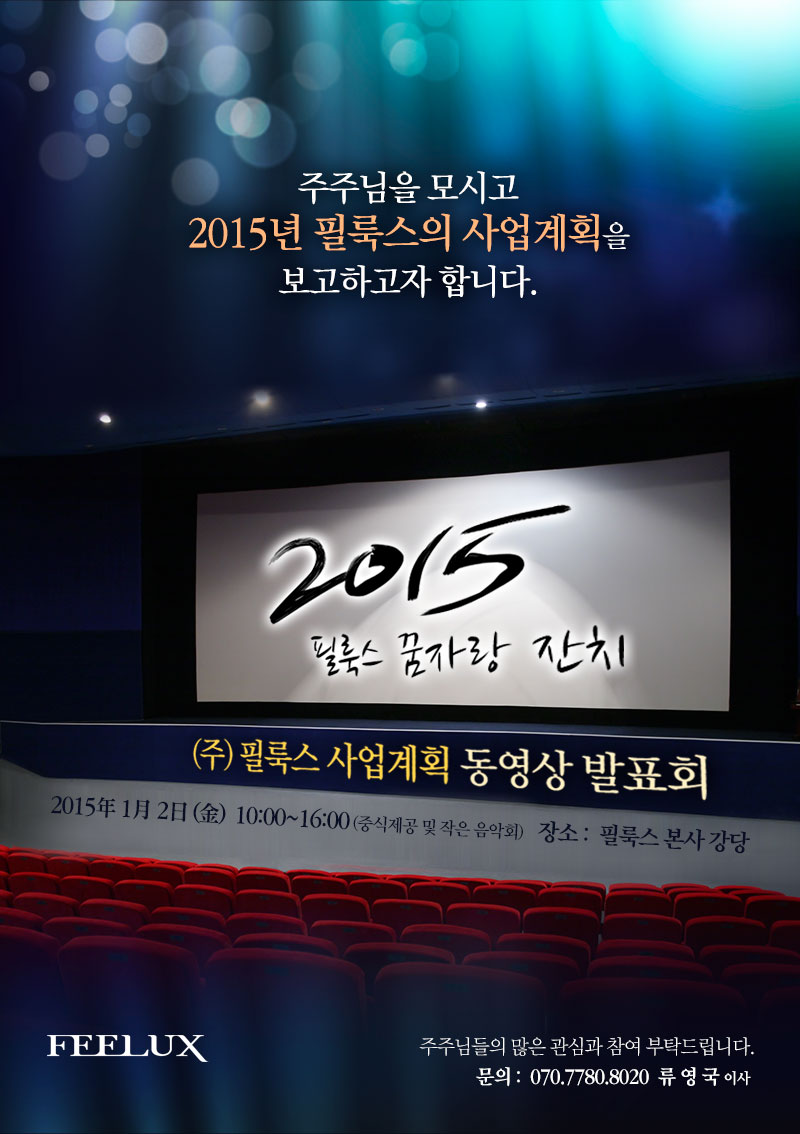

사족: 탐방 다녀왔는데 조명박물관도 만들어 놓고 매년 거래처 모시고 조명 축제(?)를 한다고 함. 회장님이 독실한 기독교라시는데 기업 분위기도 좀 특이한 듯. 무엇보다 사업 계획을 전 팀에서 동영상으로(웃게 수준) 만든 것...! 혼자보기 아까웠음.

사족2: 내가 그때 이사님께 동영상 혼자보기 아깝다고 했는데.....진짜로 이번 달 주주 총회에서 '동영상 발표회'를 했다는!!!

이 회사 특이하다고 생각했는데 진짜 특이하다 ㅋㅋ 귀엽게 특이한 회사임. 회장님도 그렇고 회사 방향설계도 그렇고, 이런 주총도 그렇고 맘에든다. ㅋㅋ

사진출처: 필룩스 홈페이지

http://www.feelux.com/2013/news/01_view.asp?idx=331

| 101330 모베이스 (6) | 2015.03.02 |

|---|---|

| 078350 한양디지텍 (4) | 2014.12.24 |

| 삼화왕관 (0) | 2014.11.28 |

| 텔코웨어 (0) | 2014.11.04 |

| 맵스리얼티1 (0) | 2014.10.21 |

Copyright © The deeper, the further. All Rights Reserved. | Designed by CMSFactory.NET

Recent Comments